皆さんは、家計簿はつけているでしょうか。

家計簿は、支出が多いものを把握できたり、いくらぐらい貯蓄できているのかを確認できるなどの家計改善・資産形成での様々なメリットがあります。

しかし、家計簿をつけようと思っても、なかなか続けられない人も多いのではないでしょうか。

支出が発生するたびに記入するのが面倒ですし、分析するために金額集計といったことで、色々と手間がかかります。

そういった人でも、今回紹介する家計簿アプリ「マネーフォワード ME」を使うことで、家計簿を継続してつけることができるようになります。

なぜなら、マネーフォワード MEには、収支の入力を連携して自動登録したり、集計表やグラフなども自動で作成してくれたり、といった家計簿をつける際の面倒な作業をサポートしてくれる機能が豊富だからです。

本記事では、具体的に「マネーフォワード ME」にはどういった機能やデメリットがあるのかについて、詳しく紹介していきます。

マネーフォワード MEを使えば自動で簡単に家計管理・資産管理ができる

マネーフォワード MEは、家計管理・資産管理を行うためのアプリ・オンラインサービスです。

アプリ版とWEB版の2種類で用意されており、スマホではアプリ版、PCではWEB版、といったふうに使い分けることができます。

マネーフォワード MEの主な機能としては、以下のようなものがあります。

機能

- 収入・支出を連携などの4種類の方法で登録できる

- 連携で登録された収支の分類は自動で判定して設定してくれる

- 現金や株式などの資産の内訳を確認できる

- データはオンラインで管理されるので移行や使い分けが楽

- 予算の設定ができる

順番に解説していきます。

収入・支出を連携などの4種類の方法で登録できる

収入・支出を以下の4種類の方法から選択して入力することができます。

入力方法

- 銀行口座・クレジットカードなどと連携して自動で登録する

- ICカードを読み取って一括で登録する

- レシートをカメラで読み取って登録する

- 手入力する

自身に合った使い方や決済方法に応じて、それぞれの入力方法を使い分けることができます。

銀行口座・クレジットカードなどと連携して自動で登録する

銀行口座やクレジットカード、電子マネーや各種ポイントなどを他社のオンラインサービスと連携させて、収支を登録することができます。

自動で連携させるためには、マネーフォワード ME側で対応されていないといけませんが、有名なものからマイナーなものまでほぼ対応できています。

対応サービスの一例

- 銀行口座・・・楽天銀行、ゆうちょ銀行、住信SBIネット銀行、三菱UFJ銀行

- クレジットカード・・・楽天カード、ライフカード、三井住友カード

- 電子マネー・・・モバイルSuica、楽天Edy、nanaco

- ポイント・・・Tポイント、dポイント、Pontaポイント

- 通販サイト・・・Amazon.co.jp、楽天市場、Yahoo!ショッピング

私の場合、利用しているものの中で、対応していないものは「PayPay」「BASE FOODのポイント」くらいで、残りはほぼ連携できるように対応されていました。

PayPayについては、PayPayカードが連携に対応していますので、あと払いで決済することで擬似的に連携されるようにしています。

BASE FOODのポイントは後述する手入力で管理しています。

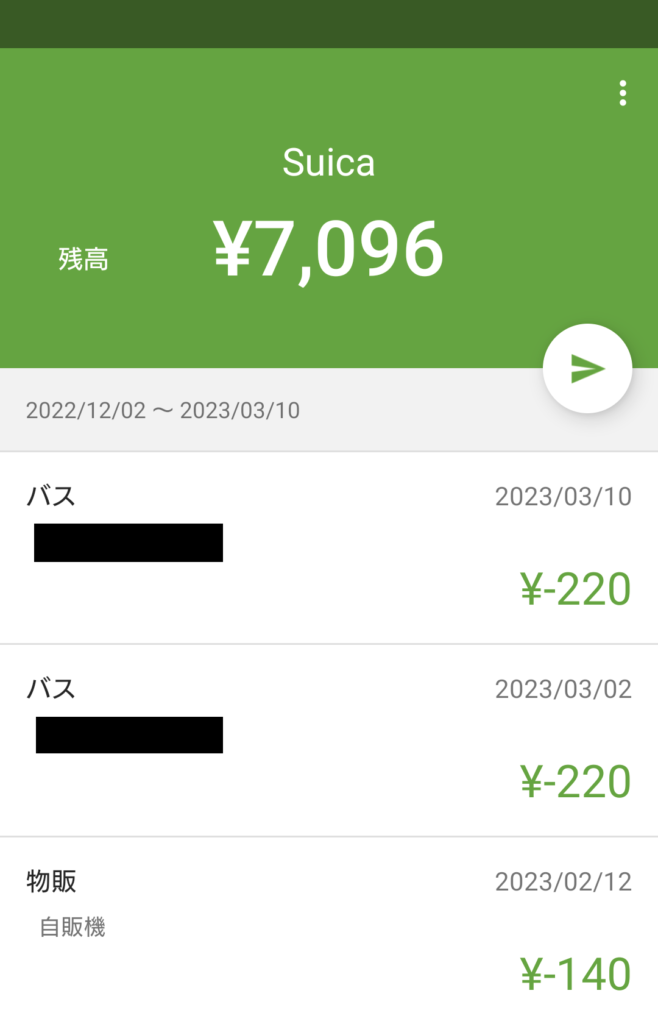

ICカードを読み取って一括で登録する

連携に対応していない電子マネーなどについては、ICカードを読み取って、取引記録を一括で登録できます。

ICカードを読み取ることで、使用履歴や残額をマネーフォワード MEに登録できます。

毎回読み取る必要がありますが、外部と連携していないタイプの交通系ICカードやnanacoなどは、この入力方法を使用するのが一番手間が少ないです。

注意点として、アプリ版のみの機能で、NFCに対応したスマホなどが必要になります。

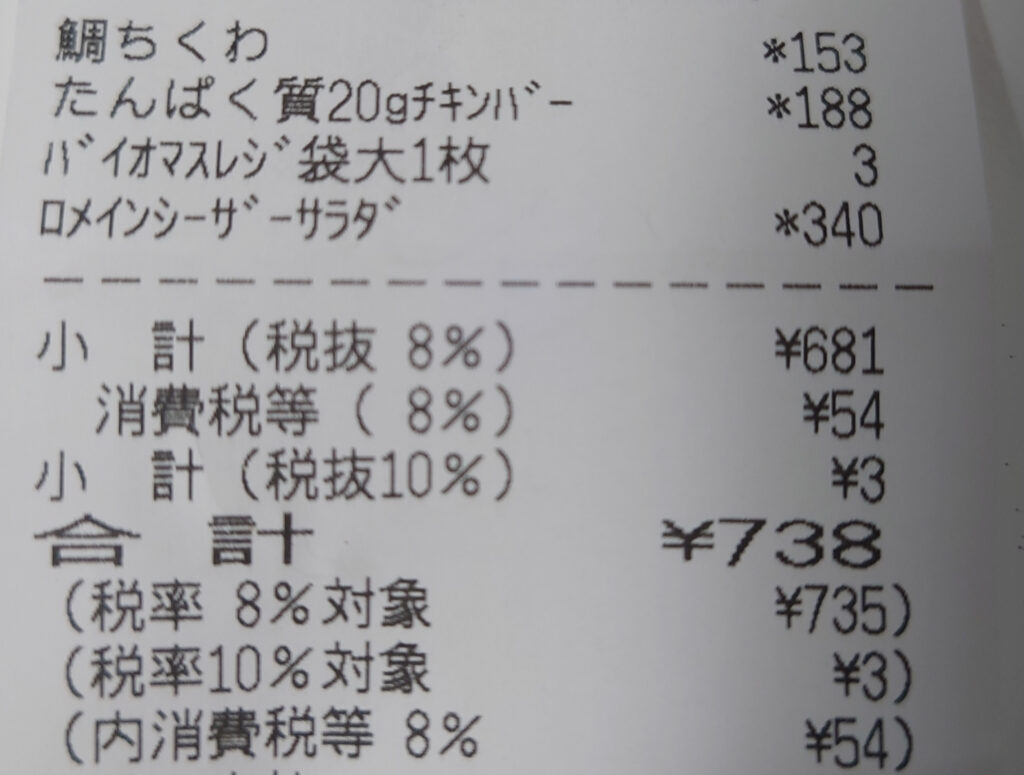

レシートをカメラで読み取って登録する

現金で支払ったものについては、レシートをカメラで読み取って登録できます。

合計金額のみで登録するパターンと、品目ごとに登録するパターンの2種類から選択が可能です。

食費などの分類が全て同じ場合は合計金額のみで、分類が個別に異なる場合は品目ごとで、登録することになります。

また、購入したお店の名前も読み取って登録してくれます。

なお、現金ではなく、実際は電子マネーなどで払っていて、連携機能から自動で登録される場合でも、買ったものを品目ごとに登録し直したい場合にも使用できます。その場合は、二重で支出が登録されてしまいますので、自動で登録されたものは振替などに変更して計上されないようにする必要があります。

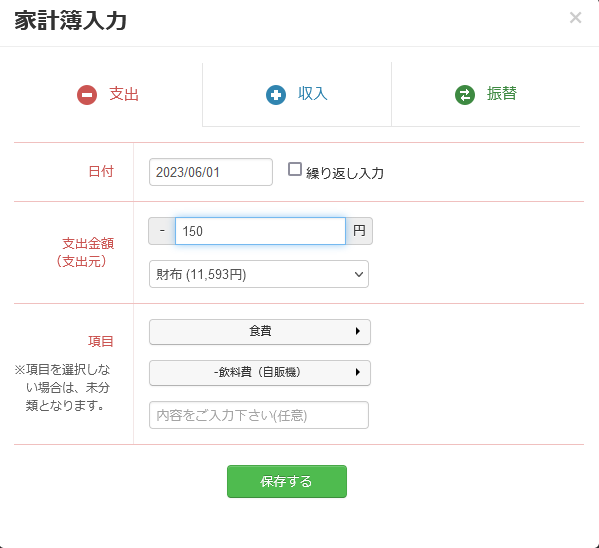

手入力する

上記の方法でできない場合やWEB版の場合(連携以外)は、手入力で登録する必要があります。

入力する内容は以下のとおりです。

- 日付

- 金額

- 分類

- 内容(メモ欄で任意入力)

- 支出元や収入先など

上がアプリ版、下がWEB版での入力画面になります。

現金や連携に対応していないポイントなどは、この手入力の機能で収支を登録することになります。

連携で登録された収支の分類は自動で判定して設定してくれる

連携で登録された収支について、クレジットカードの明細の名称から判断されて、分類を自動で登録してくれます。

誤ったものに分類されることもありますが、その場合は自分で修正することも可能です。また、修正後はそのルールを保存してくれて、次回から自動でその修正したものに分類してくれるようになります。

ただし、名称から判断するため、異なる分類で同じ名称のものがある場合は手動で変更する必要があります。

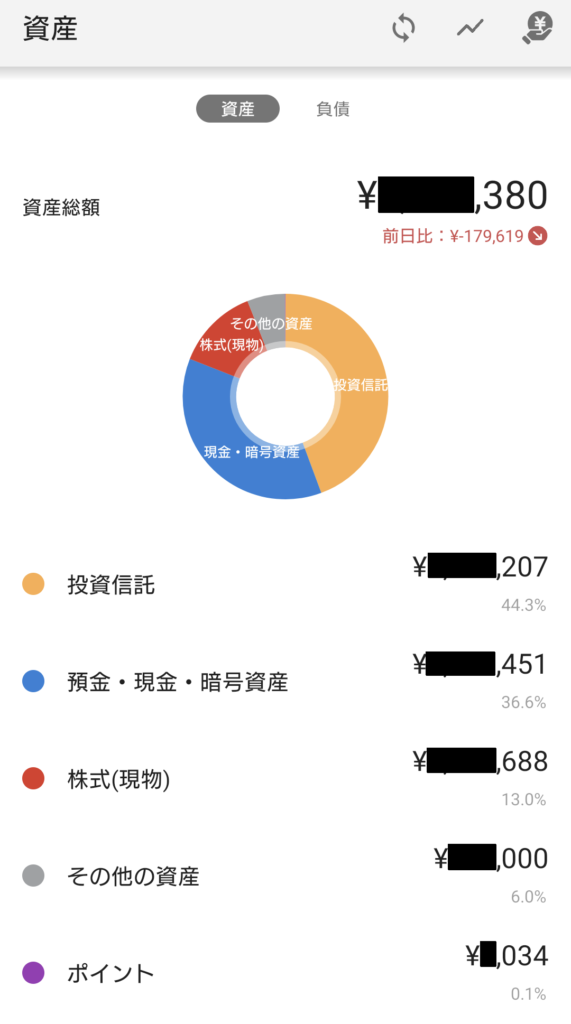

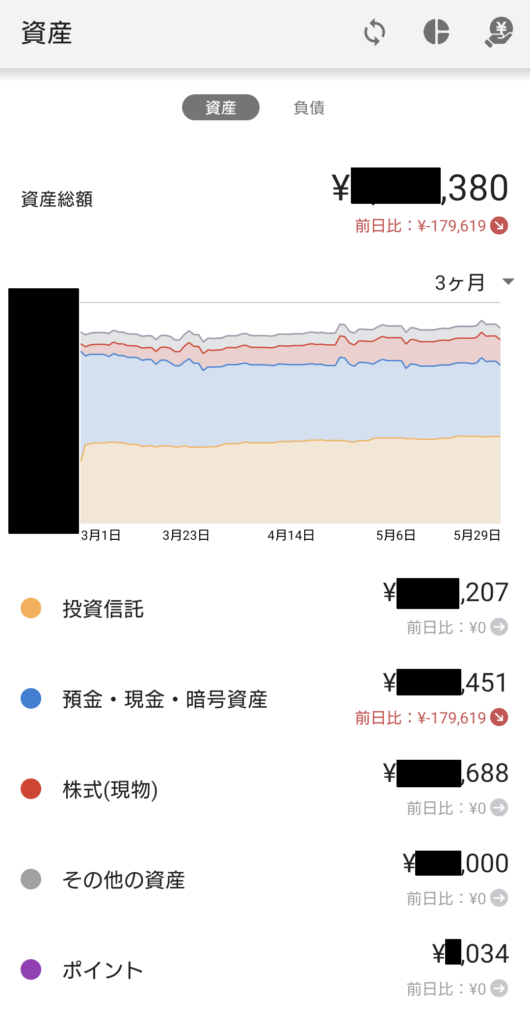

現金や株式などの資産の内訳を確認できる

スタンダードコース(有料)以上の機能になりますが、現在の資産総額を現金(預金)・株式・投資信託などの種類別にそれぞれいくら保有しているのかを一目把握できます。

構成比もパーセント表示だけでなく、円グラフで表示されるので、分かりやすいです。

また、チャートも表示できますので、資産総額や構成比の推移も、把握できます。

データはオンラインで管理されるので移行や使い分けが楽

マネーフォワード MEのデータはオンライン上で管理されています。

そのため、端末を買い替えた場合等も、ログインするだけで、データの移行等は必要ありません。

また、複数台で同時並行で使うこともできますので、家ではPCから、外出時にはスマホでそれぞれ使い分けることもできます。

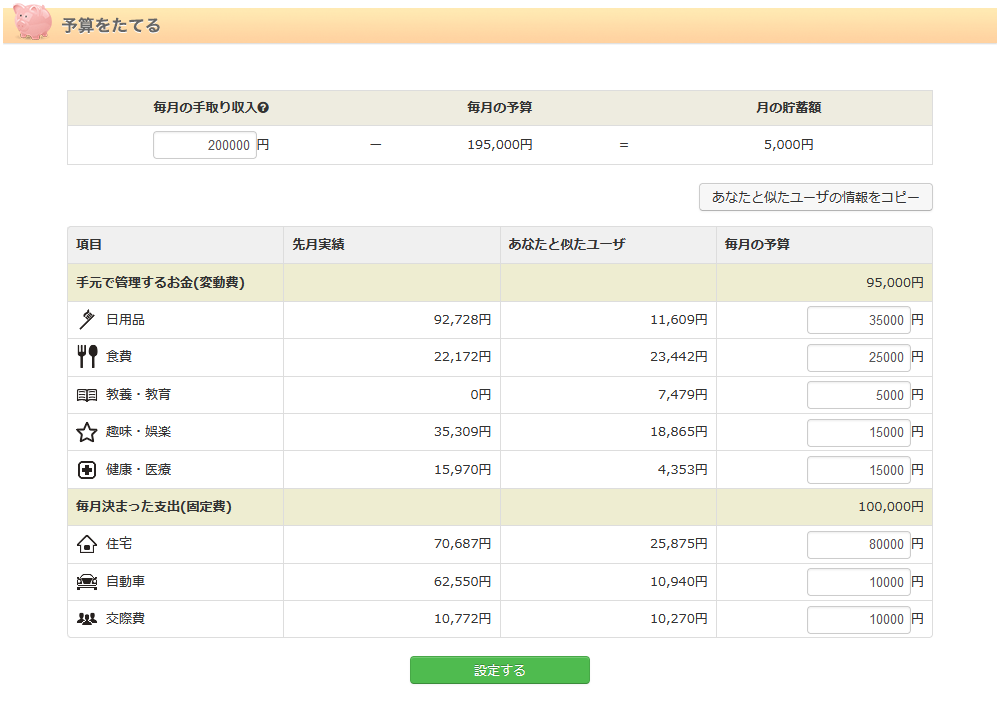

予算の設定ができる

マネーフォワード MEでは、分類毎に自分で予算を設定できます。

月の貯蓄額の目標額に合わせて、各項目の予算額を設定できます。

予算をどう決めたらいいか分からないという人のために、参考情報として自分と似たユーザの金額も表示されます。

また、予算額を設定する項目や変動費・固定費の分類は、変更が可能です。

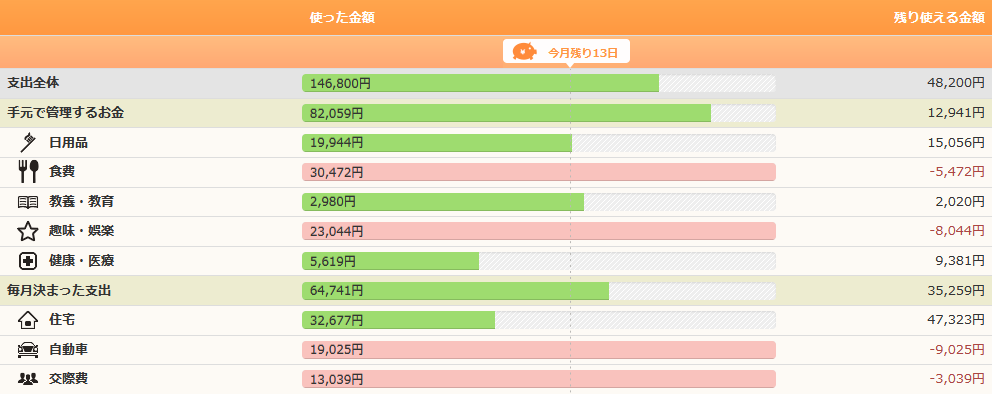

もちろん「今月の予算が超えていないか」や「予算が残りいくらあるのか」を確認することもできます。

マネーフォワード MEの不満点

マネーフォワード MEには便利な機能が多くあることを紹介しましたが、不満点もあります。

不満点は以下の通りです。

不満点

- 既存の分類を変更できない

- 無料会員だと連携可能数が4件しかない

- レシートの読み取りでは誤字が発生する

- 配当金が収入扱いにならない

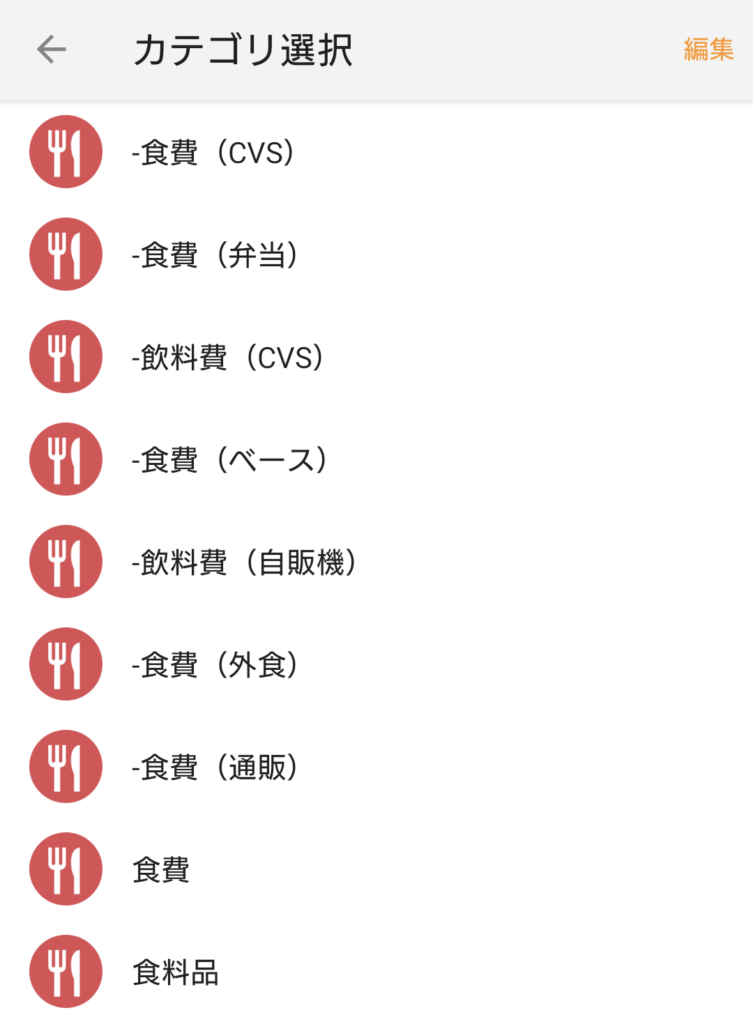

既存の分類を変更できない

マネーフォワード MEでは、もともと大項目(食費、日用品など)・中項目(食費:朝ご飯、昼ご飯など)で分類が用意されています。

しかし、既存の分類については、以下のようなことができません。

- 大項目の新規追加、名前の変更、削除、並び替え

- 中項目の既存の名前の変更、削除、並び替え

分類を自分なりにカスタマイズしたいというタイプの人には、大きなデメリットになります。

私も自分用にカスタマイズしたいタイプなのですが、以下のような方法で代替しています。

- 使う大項目を絞る。

- その大項目は読み替える。

例)住宅=必要固定費、日用品=必要変動費、など - 中項目に自分なりの項目を追加する。

追加する際は、既存の項目と区別できるようにする。

例)頭にハイフンなどの記号を付ける、など - 中項目の既存の項目は使わない。

おそらく連携で登録する際の自動分類があるため、既存の分類が編集不可になっているのだと思います。

編集はできなくても、非表示や並び替えが今後できるようになるとありがたいですね。

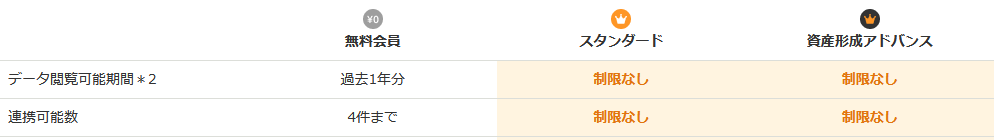

無料会員だと連携可能数が4件しかない

マネーフォワード MEは、多くの銀行口座やクレジットカードなどと連携できますが、無料会員の場合は、連携可能な件数が4件しかありません。

そのため、無料会員で使用する場合は、使用頻度が高いものだけを絞り込んで連携させて、残りは手入力で管理する必要があります。

レシートの読み取りでは誤字が発生する

レシートの読み取り機能については、品目名を誤った文字に変換してしまうケースが多くあります。

上画像の例だと、「鯛」が「輯」という字になってしまっています。

ひらがなや簡単な漢字程度なら問題ないですが、複雑な漢字は結構な頻度で誤った字になってしまいます。

読み取り精度は、光の加減やレシートの状態(折れ曲がりや汚れ)も影響してきますので、なるべく「影を入れない」「レシートを真っ直ぐにする」などをすることで精度を高めることはできます。

なお、金額については、私の場合は誤った金額で読み取られることはありませんでした。

また、品目名は読み取った後に、手修正もできますので、気になるようであれば修正も可能です。多少の誤字は気にならない人は、そのままでも問題ありません。

配当金が収入扱いにならない

株式などの配当金について、証券会社と連携させた配当金の入金は、自動で「収入」にはなりません。

「マネーフォワード ME」では、証券会社などで運用している資産は、日々の家計の管理には含まれない想定のため、下記の仕組みでご提供しております。

・証券の連携は残高のみの取得、入出金履歴の取得なし

・銀行口座に配当金が振り込まれた場合、銀行の連携で配当金の収入履歴を取得債権や株式など、資産運用の配当を収入として家計簿に計上されたい場合は、「入金先:なし」で手入力しての管理をご検討ください。

引用元:マネーフォワード MEサポートサイト

マネーフォワード MEのサポートページにも記載があるように、収入として管理したい場合は、手入力での管理が必要になります。

私の場合は、配当金は家計の足しなどの使う目的で利用していますので、証券会社からの通知などをもとに手入力で登録しています。

ただし、配当金は使わずに全て再投資するという方には、余計な収入として登録されませんので、自動で収入にならないのは逆にメリットになります。

人別のおすすめコースの紹介

マネーフォワード MEには、無料会員、スタンダードコース、資産形成アドバンスコースの3種類のコースがあります。

詳細な違いは公式サイトに記載されているとおりですが、それぞれのコースの大きな違いとしては以下のとおりです。

各コースの大きな違い

- 無料会員

- 無料

- 連携可能数は4件まで

- 配当金や業種別のポートフォリオの管理はできない

- スタンダードコース

- 月額500円(年額5,300円)

- 連携可能数は無制限

- 配当金や業種別のポートフォリオの管理はできない

- 資産形成アドバンスコース

- 月額980円(年額10,700円)

- 連携可能数は無制限

- 配当金や業種別のポートフォリオの管理ができる

マネーフォワード MEをどう使いたいかで、人によっておすすめのコースは変わってきますが、基本的にはスタンダードコースで、初めての人や連携の数が4件で問題ない人は無料会員がおすすめです。

お試しで使用したい人、連携したい数が4件以下の人は無料会員

とりあえずマネーフォワード MEをお試しで使ってみたい人、連携可能数は4件で十分という人は無料会員で使用することをおすすめします。

また、メインで使っている銀行やクレジットカードだけを連携するように登録して、4件を超える分は極力使用を控える、といったことが可能な人も無料会員がおすすめです。

連携していない分で収支が発生した場合は、手入力で登録すればOKです。

連携したい数が5件以上ある人はスタンダードコース

連携可能数が4件では足りない、という人はスタンダードコースで使用することをおすすめします。

大多数の人は4件では不足すると思いますので、基本的にはスタンダードコースがおすすめとなります。

また、スタンダードコースには、無料会員にはない機能も以下のような機能も使用することができます。

- データ閲覧期間が無料会員だと1年だが、スタンダードコースは期間の制限なし。

- 連携の一括更新が可能。

- 資産や負債の内訳・推移グラフを確認可能。

紹介した機能以外にも多くの機能などがあり、それに対して、月額は500円ですので、費用に対しての機能数とは十分です。

年額で払うと5,300円ですので、月額換算で約442円となり、さらにお得になります。

資産形成アドバンスコースは現状おすすめできない

資産形成アドバンスコースでは、スタンダードコースの機能に加えて、配当金や業種別のポートフォリオの管理も行うことができるようになります。

私はインデックス投資と高配当株投資をそれぞれ行っていますが、使用してみた感想としては、以下のようなデメリットがあるため、これらの投資をやっている人でも不要と考えます。

不要な理由

- WEB版では該当の機能が使用できない

- 機能が少ない

- 機能面も使いにくさが目立つ

不要な理由について、詳細に解説していきます。

WEB版では該当の機能が使用できない

スタンダードコースにはない資産形成アドバンスコースのみの機能については、アプリ版でしか使用できず、WEB版では使用できません。

基本的な使用がPCの人には、追加される機能は全て使用できませんので、資産形成アドバンスコースにする必要はありません。

機能が少ない

資産形成アドバンスコースで追加される機能は以下の5つしかありません。

- 配当履歴・予測・内訳・・・配当金額の予測額や株式ごとの内訳の確認。

- 資産のタグ付け・・・資産に対して、自由にタグ付けできる。タグは下のMyポートフォリオで使用する。

- Myポートフォリオ・・・タグ付けしたものでポートフォリオの確認が可能。例)大型株・小型株の割合、国別の割合など

- 株式の業種別内訳・・・管理している株式の業種別の確認。

- 株式・投資信託の配当利回り別内訳・・・配当の利回りごとの内訳の確認。

スタンダードコースの月額使用料から追加で必要な金額が、480円と小さい金額ではありますが、支払う金額がほぼ倍になることに対して、追加される機能が少ないです。

機能面も使いにくさが目立つ

それぞれの機能も以下のようなデメリットがあり、使いづらいです。

- 資産のタグ付け・Myポートフォリオ・・・全て手動でタグ付けしないといけないのが、面倒。

- 株式の業種別内訳・・・内訳は株式の時価額ベースのみであり、配当金額の内訳の構成比は確認できない。

- 株式・投資信託の配当利回り別内訳・・・配当金が出ないインデックスファンドなどの利回りが不明扱いとなり、インデックス投資をしていると内訳のほとんどが「不明」になってしまう。

今後の機能改善に期待したい

以上、資産形成アドバンスコースのデメリットについて、紹介しました。

インデックス投資については、ポートフォリオの管理は資産形成アドバンスコースでなくてもよく、高配当株投資はエクセルやその他のアプリで十分です。

ただし、マネーフォワード ME上で、業種別の割合や配当金の履歴・予測をひとつのアプリ内で一括で管理できるのは、便利です。

また、その他の投資手法はやっていないのでわかりませんが、もしかしたら他の投資を行っている人の中には、有用な機能になるかもしれません。

今後の改善で、上記のデメリットの解消やその他の機能追加等があった場合、評価は変わってくるでしょう。

まとめ:マネーフォワード MEを使って、楽して家計簿をつけよう

今回は家計簿アプリ「マネーフォワード ME」について、紹介しました。

マネーフォワード MEには、家計管理や資産管理を行うための多く機能があることを解説しました。

マネーフォワード MEの主な機能

- 連携により収支が自動で登録できる

- 資産の内訳を確認できる

- 収支の分類を自動で判定してくれる

また、不満点として、既存の分類が変更できないことや無料会員だと連携できる数が少ないことなどを挙げました。

しかし、家計簿を「ノートに手書きでつけている人」や「EXCELなどの表計算ソフトでつけている人」にとっては、面倒だった作業の多くを自動化してくれるため、非常に有用なツールになります。

機能は制限されますが、無料会員の状態でも十分に使うことができますので、まずは使ってみて、使用感を確認してみてはいかがでしょうか。

マネーフォワード MEを使って、手間をかけずに家計簿をつけていきましょう

最後まで読んで頂き、ありがとうございました。